税金を滞納!インボイスが始まった今、不動産を任意売却する時の注意点

- 2024.01.05

- お役立ち記事

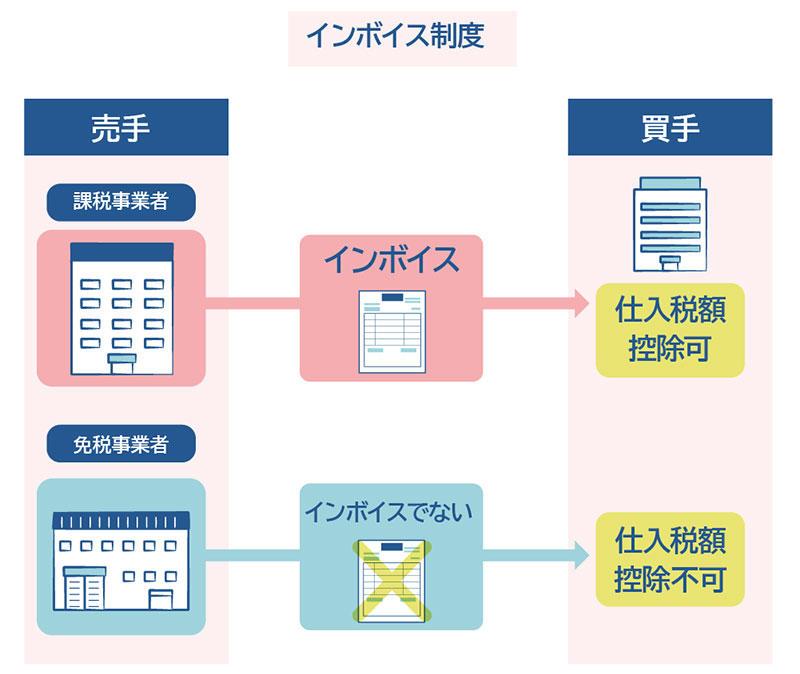

2023年10月1日からインボイス制度が始まり、消費税の仕入れ税額控除を受ける際にインボイス(適格請求書)が求められるようになりました。そのため、インボイスを発行できない事業者から仕入れをしている場合、仕入れ税額の控除を受けられません。また、消費税の負担が増えるため、税金滞納には気を付ける必要があります。

そこで今回は、そんなインボイス制度の概要と、資金繰りが苦しい時の資金調達方法である任意売却を行う際の注意点についてご紹介します。

インボイス制度とは?

インボイス制度とは、2023年10月1日に始まった「消費税仕入れ税額控除の新たな方式」のことです。インボイス(適格請求書)とは「従来の区分記載請求書にTから始まる登録番号や適用税率などの必要事項を追記した新たな書式の請求書」を指します。

消費税の仕入れ税額控除とは

インボイス制度について説明する前に、消費税の仕入れ税額控除について説明します。

私たちは日頃、経済活動をするとき、商品やサービスを売り買いするたびに、売上や仕入れにかかる消費税のやり取りをしており、事業者は消費税制度の下で「課税事業者」と「免税事業者」の2つに分かれます。

課税事業者は消費税の納税義務を負う事業者です。一方、免税事業者は前々年度の課税売上高が1,000万円以下などの要件を満たし、消費税の納税義務を免除される事業者です。

たとえば、ある課税事業者が別の事業者の売り手(仕入れ先)から消費税10%込み110万円(税抜き100万円、消費税10万円)で商品を仕入れて、消費者に税込み10%の550万円(税抜き500万円、消費税50万円)で販売したとします。この場合、課税事業者は仕入れ税額の10万円が控除されることによって、納める消費税は50万-10万=40万円で済みます。これが消費税の仕入れ税額控除です。

インボイス制度における仕入れ税額控除とは

インボイス制度が2023年10月1日に始まったことで、仕入れ税額控除の適用条件が変わりました。売り手(仕入れ先)がインボイスを発行できない事業者だと、買い手は原則として税額控除を受けられません(経過措置については後述します)。

先ほどの例では、買い手は10万円の税額控除を受けられず、売上にかかる消費税50万円を納税する必要があります。

出典:政府広報オンライン 令和5年10月からインボイス制度が開始! 事業者間でやり取りされる「消費税」が記載された請求書等の制度です

インボイス制度が始まる前までは、仕入れ先が免税事業者であったとしても、「区分記載請求書」を発行してもらえば、消費税の仕入れ税額控除を受けられました。ところが2023年10月1日からは、課税事業者の売り手から適格請求書(インボイス)を発行してもらわない限り、消費税の仕入れ税額控除を原則として受けられなくなりました。

事業者が仕入れ税額控除を受けるには?

消費税の納税義務のある課税事業者の買い手は、売り手も課税事業者(税務署長から登録を受けた「インボイス発行事業者」)であれば、インボイスを発行してもらうことで仕入れにかかった消費税の控除を受けられます。

しかし、売り手が免税事業者だとインボイスを発行できないため、税額控除を受けられません。そのため、免税事業者から仕入れをする場合には、控除を受けられない分、価格について相談する手もあります。

なお、インボイスが始まってから最初の6年間は、免税事業者からの仕入れでも税額控除を受けられる経過措置が設けられています。

- 2023年10月1日から2026年9月30日まで

仕入れ税額の80%を控除 - 2026年10月1日から2029年9月30日まで

仕入れ税額の50%を控除

インボイス導入後も免税事業者のままでいるリスク

事業者の方の中にはビジネスが小規模のため、免税事業者として事業を営む方もいるでしょう。インボイス導入後も免税事業者のままでいると、売上にかかる消費税を納めずに済みますが、取引先が法人のみの場合や、取引先に一般消費者だけでなく法人もいる場合は、次のようなリスクがあります。

- 取引先から値下げ交渉される可能性

- 取引先に競合他社へ乗り換えられる恐れ

ただし、次のようなケースは「買い手が控除を受けられない」といったことがないため、売り手は免税事業者のままでいても不都合は少ないでしょう。

- 買い手も免税事業者であるケース

- 事業者ではなく、消費税を直接納めない一般消費者が買い手のビジネスモデル

例)美容院、学習塾、スポーツジムなど

税金を滞納するとどうなる?

2023年8月に国税庁が発表した「令和4年度租税滞納状況の概要」によると、2022年度における新規発生滞納額は消費税が3,630億円、申告所得税が1,756億円、法人税が956億円、源泉所得税が397億円、相続税が367億円、その他が90億円でした。

これを見ると、消費税以外にもさまざまな税金が滞納されており、なかでも消費税の滞納が最も多いことが分かります。今後は、インボイス制度開始に伴って事業者の消費税の負担に拍車がかかり、税金を滞納される方がますます増えることが懸念されます。では、税金を滞納すると一体どうなってしまうのでしょうか?

1. 税務署から督促状が届く

税金を滞納すると、やがて税務署や役所から督促状が届きます。電話やはがきで連絡が来ることもあるでしょう。税金滞納を放置していると、滞納額が膨らんでいきますので、支払えそうにない時はすぐに相談窓口に連絡をすることをおすすめします。分割納付に応じてもらえるかもしれません。

2. 財産が差し押さえられる

督促に応じない場合、財産が差し押さえられます。物件に裁判所の執行官が押しかけてきて、土地や住宅といった不動産や車やブランド品のような高価な私財、家財道具が没収されてしまいます。

3. 公売になる

税金滞納によって差し押さえられた財産は、公売と呼ばれるオークションにかけられます(一方、住宅ローンや借金の滞納によって差し押さえられた財産がオークションにかけられることを競売と呼ぶ)。債務者の財産が売却され、その売却代金が債権の回収に充てられるのです。

不動産を任意売却する際の注意点

消費税を始めとする税金の支払いが苦しい時は、不動産を任意売却して資金を得る手もありますが、不動産を任意売却する時は、次の2点に注意しましょう。

課税される可能性がある

任意売却する際、売主は売却代金を得られる代わりに、譲渡所得税と呼ばれる税金を支払わなければなりません。さらに、物件を所有していた日までの固定資産税や都市計画税を日割りで納める必要があります。また、任意売却を不動産業者に依頼する場合、その他に仲介手数料(ただし、売却代金から捻出されます)がかかり、課税事業者の方は、これに加えて売却に伴う消費税も支払わなければなりません。

免税事業者の方は消費税を納める必要がありませんが、法人の買い手(課税事業者)から税額控除を受けられない」という理由で敬遠(買い控え)される可能性があります(買い手が免税事業者の場合や個人の場合は、そもそも非課税のため問題なし)。

自分ひとりで解決が難しい

任意売却をする時、業者や専門家に相談されることをおすすめします。なぜなら、不動産売買に不慣れな方が債権者や買い主との交渉を行うのは大変だからです。自分ひとりで販売活動をすると、希望する条件をのんでくれる買い手がなかなか見つからず苦労するでしょう。

また、通常の不動産売買は売り主と買い主の2者間で行われますが、任意売却は金融機関などの債権者も加わった3者が関係します。任意売却の実績が豊富な会社は、この3者で合意を得られるようにうまく調整を進めてくれます。

まとめ

インボイス制度が始まってから消費税の仕入れ税額控除の適用条件が変わり、買い手の課税事業者は、売り手からインボイス(適格請求書)を発行してもらえないと原則として税額控除を受けられなくなりました。

株式会社ミライエは、任意売却の豊富な実績を持つ不動産業者です。ミライエには1万人以上の投資家がいるため、物件に対して多種多様なニーズがございます。また、物件売却後も賃貸で住み続けられるリースバックや買戻しにも対応しております。消費税をはじめとする税金の滞納にお悩みの方は、ぜひミライエにお問い合わせください。

お知らせ

ご相談無料住宅ローンが払えない、

このままでは競売になってしまうと

思ったら、今すぐご相談を!

0120-201-753年中無休で受付中:AM6:00-PM11:00

ご自宅への出張相談も全て無料

初期費用や持ち出し費用無し

住宅ローンでお困りの方へお伝えしたいこと

解決事例

-

コロナでお店が閉店に。リースバックで住み続けることに成功

-

元請け会社の不渡りで資金難に、リースバックで事業継続

-

収入減で競売に。雨漏りなど不具合を直してもらいリースバック

-

調整区域内の物件であきらめていた…買戻しも可能に

-

離婚調停の中で任意売却に成功

-

任意売却はできなかった。しかし競売落札でリースバックができた